Sitemize üye olarak beğendiğiniz içerikleri favorilerinize ekleyebilir, kendi ürettiğiniz ya da internet üzerinde beğendiğiniz içerikleri sitemizin ziyaretçilerine içerik gönder seçeneği ile sunabilirsiniz.

Zaten bir üyeliğiniz mevcut mu ? Giriş yapın

Sitemize üye olarak beğendiğiniz içerikleri favorilerinize ekleyebilir, kendi ürettiğiniz ya da internet üzerinde beğendiğiniz içerikleri sitemizin ziyaretçilerine içerik gönder seçeneği ile sunabilirsiniz.

Üyelerimize Özel Tüm Opsiyonlardan Kayıt Olarak Faydalanabilirsiniz

Sıradaki içerik:

Açıklandı! Bu Kripto Para Altının 98 Katına Ulaşacak

Analist Açıkladı! Tahvil Çöküşü Bitcoin’i Güçlendiriyor mu?

Analist Lucas Outumuro bugün medium sayfasından kıymetli bir sorunun karşılığını vermeye çalışıyor. Analiste nazaran Bitcoin BTC makro düşüncelere karşın (ya da bu yüzden) daha uygun performans gösteriyor. Ayrıntılara bakalım.

Bitcoin ve diğerleri

Bu hafta, Bitcoin sabit kalırken tahvillerin tarihi satışlarına devam etmesiyle makro açıdan vites değiştiriyoruz. BTC’nin 2023’te yaşanan artan finansal istikrarsızlıktan nasıl faydalanabileceğini ele alıyoruz. Bitcoin ağ fiyatları bu hafta %30 oranında düştü. Zira sıradan girişler ve genel süreçler kıymetli ölçüde azaldı. Ethereum’daki fiyatlar, düşük volatilite ve ana ağdaki genel faaliyet eksikliği ile yılın en düşük düzeyine ulaştı.

Diğer taraftan hem Bitcoin hem de Ethereum bu hafta merkezi borsalara yaklaşık 100 milyon dolarlık net giriş kaydetti. Bu girişlerin bir kısmı FTX satışlarına bağlı olabilir. Zira adreslerinin birçok son vakitlerde faal hale geldi. Ayrıyeten yaklaşım 150 milyon dolar bedelinde SOL stake’ten çıktı.

Tahvil çöküşü Bitcoin BTC’yi güçlendiriyor mu?

Uzun vadeli tahvillerin ve Bitcoin’in fiyatları son bir buçuk yıldır birlikte hareket etmesine karşın artık birlikte hareket etmiyor. Oyundaki dinamikleri inceleyelim. Fed’in 2022’de faiz oranlarını keskin bir biçimde artırmasıyla birlikte, uzun vadeli tahvillerin kıymeti çok daha düşük oranlar sağladığı için geriledi. Yüksek faiz oranları Bitcoin ve genel olarak riskli varlıklar üzerinde de baskı yarattı. Zira a) kısa vadeli tahviller giderek daha cazip bir alternatif haline geldi. Ayrıyeten b) varlıkların gelirleri için iskonto oranı orantılı olarak arttı.

Ardından faiz artırımlarının suratı yavaşladıkça ve 2023’te bir Fed’in orta vermesine ait tartışmalar başladıkça, hem Bitcoin hem de uzun vadeli tahviller ralli yaptı. Geçtiğimiz ay bu eğilim değişti. Uzun vadeli hazine tahvilleri düşerken Bitcoin yükseliyor. Ayrıyeten ikisi ortasında -0,74’lük bir korelasyona yol açıyor. Buna nazaran bu da bir yıldan uzun bir müddettir görülen en düşük bedele işaret ediyor. Pekala Bitcoin neden tahvillerden daha yeterli performans gösteriyor. Ayrıyeten bu durum kriptodaki ortalama bir kişi için neden kıymetli? Bunun karşılığı, piyasanın global belirsizlik ortamında Bitcoin’in kıymet teklifini tekrar kıymetlendiriyor üzere görünmesidir.

Değişim aracından kıymet deposuna

Piyasanın Bitcoin’e yaklaşımı yıllar içinde değerli ölçüde değişti. Başlangıçta, birçok kişi Bitcoin’i eşler ortası nakit olarak gördüğünde, işlenen süreç hacmi Bitcoin’in bir değişim aracı olma yolundaki ilerlemesini izlemek için değerli bir ölçüttü. Bitcoin’in piyasa kıymetinin süreç yaptığı bedele oranı (yukarıda gösterilen NVT oranı) daha sonra takip edilmesi gereken tanınan bir ölçüt haline geldi. Ayrıyeten Bitcoin’in bedelinin zincir üzerinde aktardığı hacme kıyasla düşük olduğu 2015-2016 ayı piyasasında Bitcoin BTC’nin nispeten bedelsiz olduğunu gösterdi.

Bitcoin Eylül ayında NVT oranında tüm vakitlerin en yüksek düzeyine ulaştı. Yani piyasa Bitcoin’in değerli ölçüde çok bedelli olduğunu mu gösteriyor? Büyük olasılıkla durum bu türlü değil. Bunun yerine bu eğilim, Bitcoin’in yatırımcılar tarafından işlemsel yararına nazaran değil, diğer bir şeye nazaran kıymetlendiğini gösteriyor. 2023 yılında klasik finans sisteminin çatlakları ortaya çıktıkça Bitcoin’e olan talebin arttığını gördük. Mart ayında Silicon Valley Bank çöktü. Ayrıyeten Fed BTFP programıyla müdahale ederken, Bitcoin’in fiyatı %20’nin üzerinde yükseldi. Artık ise, uzun vadeli hazine tahvillerinin bedeli 2007’den bu yana en düşük düzeyine geriledi. Bitcoin istikrarını koruyor ve tahvil fiyatlarıyla daha evvelki güçlü korelasyonunu bilakis çeviriyor. Boğa piyasası için davet yapmaya başlamak için çok erken olabilir. Lakin daha geniş pazarın Bitcoin ile ilgili tonunu değiştirdiği açık.

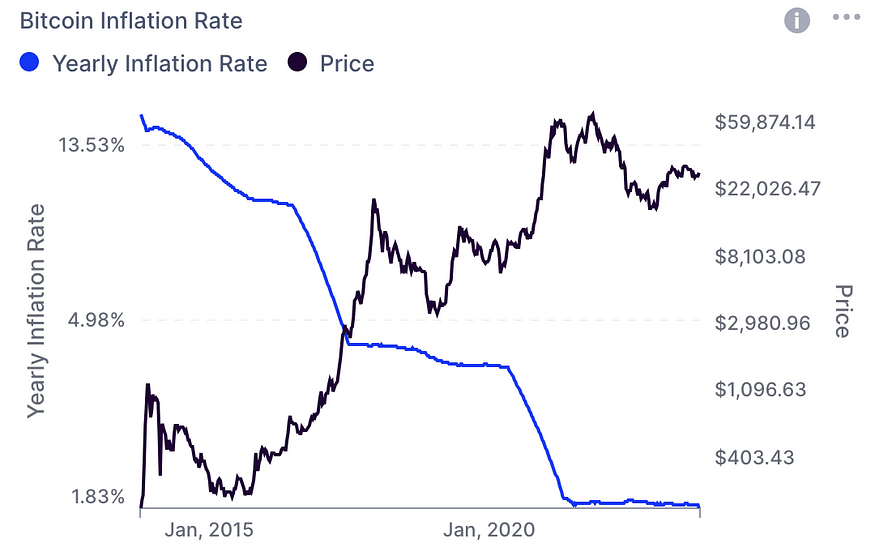

Kıt ve öngörülebilir arz

Bitcoin’in azalan programlı ihracı, onu bir paha deposu olarak öne çıkaran temel argümanlardan biridir. Bitcoin BTC’nin yıllık enflasyon oranı şu anda %1,7 ve 2024 yılının Mayıs ayında %0,85’e düşecek. ABD borcunun 33 trilyon dolar üzere rekor düzeylere ulaştığı bir devirdeyiz. Ayrıyeten faiz oranlarının yükselmeye devam etmesiyle birlikte finansal istikrarsızlık riski artıyor. Ortalarında Joseph Wang ve Luke Gromen’in de bulunduğu pek çok makro uzman değerli şeyler söylüyor. Buna nazaran, Federal Rezerv’in niceliksel gevşemenin son yinelemesiyle tekrar devreye girmesinden evvel bir noktaya bakıyorlar. Piyasaların çöktüğü bir “likidite olayı” ihtimalinin daha yüksek olduğunu tartışıyorlar.

Her potansiyel krizde olduğu üzere, bu krizlerin de ne vakit patlak vereceğini iddia etmek güç. Son tahvil çöküşü klasik bankacılık sisteminde zayıflık belirtileri gösteriyor. Lakin bunun boyutu hala bilinmeyen. Tıpkı vakitte kriptokoin.com olarak baktığımızda, piyasanın tahvil fiyatları ile Bitcoin ortasındaki korelasyonu yine değerlendirdiği ve getirilerin yükselmesine karşın kripto varlıkta daha fazla paha gördüğü görülüyor. Nihayetinde bu durum, istikrarsız bir ekonomik ortamda Bitcoin’in paha teklifini güçlendiriyor üzere görünüyor.

- Site İçi Yorumlar

Hızlı Yorum Yap